شاخص میانگین متحرک همگرا واگرا (Moving Average Convergence/Divergence) یا بهاختصار مکدی (MACD) از پرکاربردترین اندیکاتورهای تکنیکال است که میتواند معاملهگر را در شناسایی روندهای قیمتی آتی یاری کند. در این مقاله میخواهیم با تعریف اندیکاتور MACD آشنا شویم و نحوه بهکارگیری آن را در معاملات واکاوی کنیم.

اندیکاتور MACD چیست؟

مکدی ازجمله شاخصهای تکنیکالی است که در دسته اندیکاتورهای مومنتوم میگنجد و بر پایه رابطه میان میانگینهای متحرک قیمت یک دارایی در دورههای زمانی متفاوت تعریف میشود. آنطور که ادعا شده، فردی به به نام «جرالد اپل» (Gerald Appel)، فعال بازار سرمایه، در سال ۱۹۷۹ اندیکاتور MACD را ابداع کرده و از آن زمان تاکنون این شاخص توانسته به یکی از پرطرفدارترین اندیکاتورهای تکنیکال نزد معاملهگران بازار سهام و فارکس تبدیل شود.

چگونگی کار با اندیکاتور مکدی

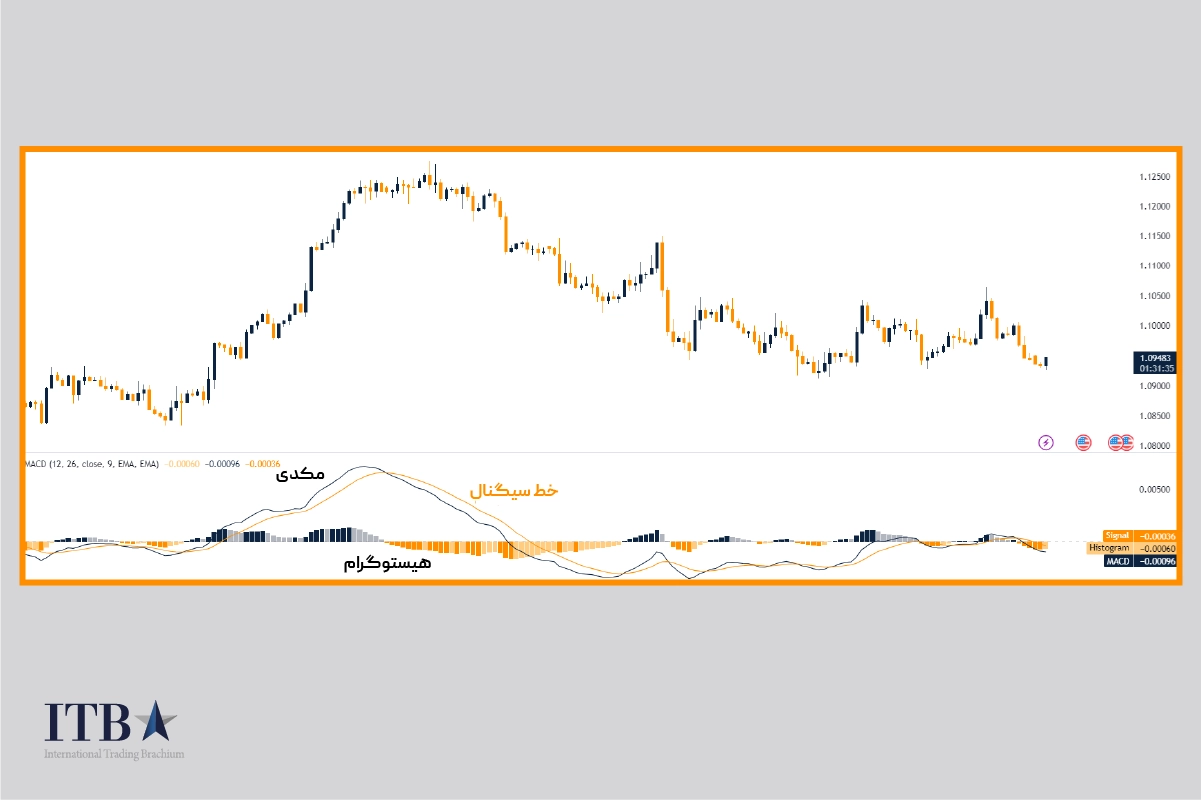

برای فراگیری نحوه استفاده از اندیکاتور MACD نخست باید بدانید که این شاخص تکنیکال از دو خط متمایز تشکیل شده است. خط اول، «خط سیگنال» و دومی «خط مکدی» نام دارد که اولی تغییرات قیمتی را سریعتر از دومی منعکس میکند. علاوهبراین، اندیکاتور MACD شامل یک هیستوگرام یا نمودار ستونی است که از تفاضل خطوط مکدی و سیگنال در هر نقطه به دست میآید.

بنابراین بهطور خلاصه و فهرستوار، اندیکاتور MACD شامل سه مولفه اصلی است:

- خط سیگنال: اگر میانگین متحرک نمایی یا EMA نه روز قبلی خط مکدی را محاسبه و در قالب یک خط ترسیم کنیم، خط سیگنال به دست میآید.

- مکدی: خط مکدی از تفاضل میانگین متحرک نمایی ۲۶ روزه از میانگین متحرک نمایی ۱۲ روزه به دست میآید.

- هیستوگرام: هیستوگرام یا نمودار میلهای نیز همانطور که پیشتر گفته شد، از تفاضل یا تفریق دو خط مکدی و سیگنال از هم به دست میآید و حول خط صفر یا خط مبنا نوسان میکند.

نحوه عملکرد اندیکاتور مکدی چگونه است؟

پیشتر گفتیم که در اندیکاتور مکدی، خط مکدی از تفاضل دو میانگین متحرک نمایی ۲۶ و ۱۲ روزه به دست میآید. پس از محاسبه و ترسیم خط مکدی، خط دیگری به نام سیگنال با محاسبه میانگین متحرک نمایی ۹روزه خط مکدی روی نمودار رسیم میشود. خط سیگنال، همانگونه که از نامش پیداست، میتواند در شناسایی نقاط ورود و خروج به موقعیتهای معاملاتی به معاملهگر کمک کند.

اما منظور از میانگین متحرک نمایی چیست؟ میانگین متحرک نمایی برخلاف میانگین متحرک ساده یا استاندارد، وزن بیشتری به دادهها و تغییرات قیمتی اخیر میدهد. به بیان دیگر، همه دادهها از روز اول تا روز آخر محاسبه میانگین متحرک نمایی، وزن یکسانی در محاسبات ندارند. به همین دلیل، میانگین متحرک نمایی در مقایسه با نوع ساده آن، در برابر تغییرات قیمتی، واکنشهای سریعتری نشان میدهد.

علاوهبراین، به خاطر داشته باشید که نوع دیگری از میانگین متحرک نیز وجود دارد که با عنوان «میانگین متحرک موزون» یا WMA شناخته میشود و با میانگین متحرک نمایی متفاوت است. در میانگین متحرک موزون، درجه اثرگذاری دادههای اخیر در محاسبات بهطور پیوسته و یکسان افزایش مییابد، حال آنکه در میانگین متحرک نمایی، این متغیر بهطور تصاعدی یا نمایی افزایش پیدا میکند.

فرمول اندیکاتور MACD چیست؟

اندیکاتور مکدی فرمول بسیار ساده و جمعوجوری دارد که از این قرار است:

میانگین متحرک نمایی ۲۶ روزه – میانگین متحرک نمایی ۱۲ روزه = مکدی

کارکردهای اندیکاتور MACD چیست؟

معاملهگران و فعالان بازارهای مالی میتوانند از اندیکاتور مکدی برای اهداف مختلفی بهره ببرند که در ادامه به مهمترین آنها اشاره میکنیم.

شناسایی مومنتوم (تکانه یا اندازه حرکت قیمت)

با ترسیم اندیکاتور مکدی میتوان محل تلاقی میانگینهای متحرک را بررسی و از آن برای گمانهزنی در مورد تغییر احتمالی مومنتوم استفاده کرد.

تخمین قدرت یک روند

اندازه میلهها در نمودار میلهای یا همان هیستوگرام اندیکاتور مکدی میتواند به معاملهگر نشان بدهد که قیمت با چه سرعتی و در چه جهتی در حال حرکت است.

محدودههای بازگشت روند

وقتی با ترسیم مکدی درمییابیم که قیمت به یک سمت و خط مکدی به سمتی دیگر حرکت میکنند و به بیان سادهتر، واگرایی رخ میدهد، میتوان نتیجه گرفت که احتمال وقوع بازگشت روند قوت گرفته است.

ناگفته نماند که چون اندیکاتور مکدی از تفاضل عددی میانگینهای متحرک به دست میآید، در دسته «نوساننماهای قیمتی مطلق» (APO) جای میگیرد. اندیکاتورهایی که بهجای تفاضل عددی از تفریق درصدی استفاده میکنند در گروه «نوساننماهای قیمتی درصدی» (PPO) گنجانده میشوند.

تحلیل اندیکاتور MACD و نحوه استفاده از آن

معاملهگران میتوانند از سیگنالهای استخراجشده از اندیکاتور MACD برای شناسایی محدودههای مناسب برای اقدام به خرید یا فروش استفاده کنند. در این اندیکاتور، با بررسی محدودههای تلاقی خطوط مکدی و سینگال و همچنین یافتن رد پای واگرایی میان خط مکدی و قیمت دارایی، سرنخهای خوبی برای اخذ موقعیتهای معاملاتی سودآور به دست آورد. در این بخش میخواهیم بدانیم که چگونه با تفسیر و تحلیل اندیکاتور مکدی از آن سیگنالهای معاملاتی مناسب استخراج کنیم یا به بیانی سادهتر با نحوه سیگنالگیری از مکدی آشنا شویم.

سیگنال صعودی

وقتی در اندیکاتور، خط مکدی خط سیگنال را به سمت بالا قطع میکند، میتوان آن را بهعنوان یک سیگنال صعودی محتمل در نظر گرفت. به این ترتیب، میتوان انتظار داشت که قیمت دارایی دستکم در کوتاهمدت افزایش یابد و از این رو بهتر است معاملهگر دست به اخذ موقعیتهای معاملاتی خرید (لانگ) در چنین محدودههایی بزند.

سیگنال نزولی

وقتی خط مکدی، خط سیگنال را به سمت پایین قطع میکند، میتوان آن را نشانهای دال بر افت احتمالی قیمت و بهعنوان سیگنال فروش در اندیکاتور MACD قلمداد کرد. با وقوع این اتفاق، انتظار میرود که قیمت دستکم در کوتاهمدت، روندی کاهشی به خود بگیرد و ازاینرو معاملهگر بهتر است دست به اخذ موقعیتهای معاملاتی فروش (Short) بزند.

سیگنال واگرایی

در اندیکاتور MACD زمانی که قیمت دارایی و خط مکدی در دو جهت مخالف حرکت کنند، بهاصطلاح میگویند که واگرایی رخ داده است. سیگنال واگرایی استخراجشده از مکدی خود دارای دو گونه است: ۱. واگرایی صعودی و ۲. واگرایی نزولی.

واگرایی صعودی وقتی رخ میدهد که خط مکدی در حال ثبت «کفهای افزایشی» (Higher Lows) باشد اما قیمت دارایی روی مدار ثبت «کفهای کاهشی» (Lower Lows) قرار داشته باشد. در این شرایط، انتظار میرود که روند حاکم بر نمودار، معکوس شود و شاهد وقوع بازگشت روند باشیم.

واگرایی نزولی نیز وقتی رخ میدهد که خط مکدی در حال ثبت «سقفهای کاهشی» (Lower Highs) و قیمت در حال ثبت «سقفهای افزایشی» (Higher highs) باشد. این رخداد نیز خود میتواند بهعنوان نشانهای دال بر احتمال وقوع بازگشت روند تفسیر شود.

ترکیب مکدی با دیگر اندیکاتورهای تکنیکال

معاملهگران میتوانند اندیکاتور MACD را با دیگر اندیکاتورهای تکنیکال ترکیب کنند و از آن برای صحتسنجی تغییرات روندها و حتی استخراج سیگنالهای معاملاتی بهره ببرند. در ادامه به برخی از این اندیکاتورها اشاره میکنیم.

اندیکاتور شاخص قدرت نسبی (RSI)

اندیکاتور RSI قدرت تغییرات حرکات قیمتی یک دارایی را اندازهگیری میکند. با ترکیب اندیکاتور MACD و RSI میتوان محدودههای اشباع خرید یا اشباع فروش را در بازار شناسایی کرد.

اندیکاتورهای میانگین متحرک

انواع اندیکاتورهای میانگین متحرک در ترکیب با مکدی میتوانند معاملهگر را در شناسایی دقیقتر سطوح حمایت و مقاومت یاری کنند.

اندیکاتور باندهای بولینگر

با ترکیب اندیکاتورهای مکدی و باندهای بولینگر میتوان نواحی بریکاوت یا Breakout (شکست پرشتاب صعودی یا نزولی) یا بازگشت روند را شناسایی کرد.

اندیکاتور فیبوناچی اصلاحی

از دیگر اندیکاتورهای پرطرفدار برای استفاده همزمان با شاخص مکدی، اندیکاتور فیبوناچی اصلاحی است که قادر است سرنخهای خوبی از نواحی حمایت و مقاومت احتمالی در اختیار معاملهگر قرار دهد. معاملهگران میتوانند با ترکیب این اندیکاتورها با شاخص مکدی، دقت سیگنالهای معاملاتی خود را افزایش دهند و با چشمان بازتری موقعیتهای سودآور بازار را رصد کنند.

با تمام این تفاصیل، از یاد نبرید که هیچگاه یک اندیکاتور واحد نمیتواند تصویری دقیق از رخدادهای حال و آینده بازار در اختیار شما بگذارد. بنابراین باید همواره و بهطور همزمان از چندین اندیکاتور برای تفسیر تغییرات قیمتی استفاده کنید تا بتوانید سود خود را حداکثر و از افتادن در دام زیاندهی مکرر اجتناب کنید.

انتخاب تایم فریم یا دوره زمانی در اندیکاتور مکدی

وقتی نوبت به تدوین استراتژی معاملاتی مبتنیبر اندیکاتور MACD میرسد، معاملهگر بهتر است در گام نخست، مناسبترین تایم فریم یا دوره زمانی را انتخاب کند. انتخاب تایم فریمهای کوتاهتر همچون ۵ یا ۱۵ دقیقهای گرچه سیگنالهای معاملاتی بیشتری در اختیار میگذارد، اما ممکن است بهدلیل تأثیرپذیری از نویزها یا اعوجاجهای بازار، معاملهگر را در دام زیاندهی گرفتار کند.

از آن سو، اعمال اندیکاتور مکدی روی تایم فریمهای طولانیتر همچون روزانه یا هفتگی، میتواند سیگنالهای معاملاتی دقیقتری در اختیار معاملهگر قرار دهد.

معاملهگران بهطور معمول در زمان انتخاب تایم فریم، علاوهبر اندیکاتورهای تکنیکال، نیمنگاهی هم به دیگر عوامل دارند که از جمله آنها میتوان به تابآوری در برابر ریسک، سبک معاملاتی و سود هدف اشاره کرد. برخی از معاملهگران هم برای اینکه بتوانند درک دقیقتر و کاملتری از بازار و تحولات آن داشته باشند، تایم فریمهای مختلف را بهطور همزمان رصد میکنند تا بتوانند علاوهبر شکار موقعیتهای سودآور احتمالی، سبک و استراتژی معاملاتی خود را بازتنظیم کنند.

حد ضرر و برداشت سود در اندیکاتور مکدی

معاملهگرانی که به سراغ استراتژی معاملاتی مبتنیبر اندیکاتور مکدی میروند، همچون دیگر همتایان خود از دستورهای «حد ضرر» (Stop-Loss) و «برداشت سود» (Take-Profit) برای کاستن هرچهبیشتر از زیان و حداکثرسازی سودشان استفاده میکنند. معاملهگران با تعیین حد ضرر، آستانه تابآوری خود در برابر زیانهای احتمالی را مشخص میکنند و با تنظیم سفارش برداشت سود تعیین میکنند که موقعیت معاملاتی آنها در چه سطحی از سوددهی بسته شود.

سنجش اندیکاتور مکدی

برای ارزیابی کارایی و اثربخشی اندیکاتور MACD در شناسایی محدودههای مناسب برای خرید یا فروش، میتوان این شاخص را به بوته آزمون سپرد و دو سنجش «پسنگر» (Back testing) و «پیشنگر» (Forward testing) را روی آن اعمال کرد. در سنجش پسنگر، اندیکاتور یا استراتژی معاملاتی به دادههای پیشین و تاریخی اعمال میشود تا توان شاخص در پیشبینی رخدادهای آتی بازار سنجیده شود.

اما در سنجش پیشنگر، شاخص یا اندیکاتور به دادههای واقعی و بهروز بازار اعمال میشود تا درجه اثربخشی آن آشکار شود. این دو روش به معاملهگران کمک میکنند تا بتوانند مزایا و معایب بالقوه اندیکاتورهای تحلیلی و حتی استراتژیهای معاملاتی خود را امتحان و متناسب با مقتضیات تازه، آنها را روزآمد و بهینه کنند.

مثالهایی از ترید مبتنیبر اندیکاتور مکدی

در این بخش میخواهیم اندیکاتور میانگین متحرک همگرا واگرا یا همان مکدی را با چند مثال واقعی بررسی کنیم.

معاملهگری در محدودههای تقاطع اندیکاتور مکدی

وقتی خط مکدی، خط سیگنال را قطع و به محدوده بالایی آن صعود میکند، معاملهگر میتواند آن را نشانهای دال بر احتمال وقوع یک حرکت صعودی در نظر بگیرد و دست به اتخاذ موقعیت معاملاتی خرید بزند.

در مقابل، وقتی خط مکدی با قطع خط سیگنال به محدوده زیرین آن نزول میکند، معاملهگر میتواند چشمانتظار افت قیمت دارایی باشد و دست به اتخاذ موقعیت معاملاتی فروش یا شورت بزند. برای یادگیری بهتر و آموزش تصویری اندیکاتور مکدی نگاهی به عکس زیر بیندازید.

البته به خاطر داشته باشید که سیگنالهای معاملاتی استخراجشده از محدودههای تقاطع خطوط مکدی، بهتر است با دیگر شاخصها و سنجههای تحلیل بنیادی و تکنیکال تلفیق شوند تا بتوانند سودآوری معاملهگر را بیشینه کنند. برای مثال، در حالت اول نمونه قبل، وقتي خط مکدی با قطع خط سیگنال به محدوده بالایی آن صعود میکند، بهتر است کمی صبر کنیم و تا وقوع رخدادهای دیگری همچون عبور از یک سطح مقاومت معتبر، وارد موقعیت معاملاتی لانگ نشویم.

معاملهگری در زمان وقوع واگرایی مکدی

برای تغییر این متن بر روی دکمه ویرایش کلیک کنید. لورم ایپسوم متن ساختگی با تولید سادگی نامفهوم از صنعت چاپ و با استفاده از طراحان گرافیک است.

گاهی اوقات میتوان از نمودار MACD برای شناسایی روندهای روبهپایان استفاده کرد. وقتی قیمت در حال کاهش اما مکدی در حال صعود است، معاملهگر میتواند خوشبین باشد که یک فاز نزولی در حال اتمام است و احتمال دارد روندی صعودی بر نمودار حاکم شود.

در حالت عکس، وقتی قیمت در حال افزایش اما مکدی در حال کاهش است، میتوان انتظار داشت که روند صعودی جاری به حوالی خط پایان رسیده و احتمال دارد با وقوع اصلاح، روندی نزولی بر قیمت حاکم شود.

معاملهگری با هیستوگرام مکدی

هیستوگرام یا نمودار میلهای از دیگر مولفههای اندیکاتور مکدی است که میتواند در بهینهسازی تصمیم معاملهگر اثرگذار باشد. اگر آهنگ تغییر قیمت سریع باشد، میلهها در نمودار با اندازههای بزرگتری ظاهر میشوند، اما در حالت عکس، اندازه میلهها کوچکتر میشود.

علاوهبراین، همزمان با افزایش اندازه میلهها، خطوط میانگین متحرک از هم فاصله میگیرند و با کاهش اندازه میلهها به هم نزدیک میشوند. تمام این نشانهها میتواند سرنخهای خوبی برای شناسایی محدودههای متقاطع احتمالی در اختیار معاملهگر قرار دهد.

جمعبندی

اندیکاتور مکدی یا همان میانگین متحرک همگرا واگرا، شاخصی تکنیکال مشتمل بر سه جزء است: ۱. خط سیگنال؛ ۲. خط مکدی و ۳. یک هیستوگرام یا نمودار میلهای. این اندیکاتور قادر است معاملهگر را در شناسایی روندهای محتمل و اندازه حرکت یا مومنتوم حرکات قیمتی یاری دهد.

معاملهگران میتوانند با شناسایی واگرایی یا محدودههای تقاطع در اندیکاتور مکدی، دست به تدوین استراتژیهای معاملاتی ویژه خود بزنند و از اندازه و سروشکل میلهها در هیستوگرام مکدی به آهنگ تغییر قیمت پی ببرند.

صعود خط مکدی به محدوده بالایی خط سیگنال میتواند نشانه افزایش احتمالی قیمت در آینده باشد و از سویی دیگر، نزول خط مکدی به محدوده زیرین خط سیگنال از افت احتمالی قیمتها در آینده خبر میدهد. علاوهبراین، وقوع واگرایی میان حرکات مکدی و قیمت دارایی ممکن است بهعنوان نشانه تغییر روند تفسیر شود.

معاملهگران میتوانند اندیکاتور مکدی را با دیگر شاخصها و سنجههای تحلیل تکنیکال و بنیادی ترکیب کنند تا بتوانند تصمیمهای بهینهتری را برای ورود به موقعیتهای معاملاتی یا خروج از آنها بگیرند. بااینحال، نباید از یاد برد که مکدی همچون دیگر اندیکاتورها قادر نیست آینده را بهطور دقیق پیشبینی کند. معاملهگر موفق، کسی است که از تمامی ابزارهای تحلیلی استفاده میکند، اما هیچگاه از تغییرات نابهنگام بازار و حرکت قیمت برخلاف انتظارات اولیهش غافلگیر نمیشود.

برای این کار کافی است عبارت MACD histogram mt4 را در اینترنت جستوجو کنید. سپس میتوانید از نتایج جستوجو فایل موردنظر را با فرمت زیپ دانلود و در مسیر File > Open Data Folder > MQL4 > Indicators پلتفرم متاتریدر بارگذاری کنید تا اندیکاتور برای شما نمایش داده شود.

برای دسترسی به اندیکاتور مکدی در پلتفرم تریدینگ ویو کافی است عبارت MACD را در زبانه «اندیکاتور» (Indicators) جستوجو و به نمودار اضافه کنید.

برای این کار کافی است عبارت MACD on RSI Indicator را در اینترنت جستوجو کنید. سپس میتوانید از نتایج جستوجو فایل موردنظر را با فرمت زیپ دانلود و در مسیر File > Open Data Folder > MQL4 > Indicators پلتفرم متاتریدر بارگذاری کنید تا اندیکاتور برای شما نمایش داده شود.

اعداد طلایی مکدی همان اعداد ۲۶ و ۱۲ روزه هستند که بهعنوان پیشفرض برای محاسبه میانگینهای متحرک به کار گرفته میشوند.

برای تنظیم بهینه اندیکاتور مکدی، بهتر است هر سه مولفه سازنده اندیکاتور یعنی خط مکدی، خط سیگنال و هیستوگرام بهطور همزمان در محاسبات در نظر گرفته شوند.

هر معاملهگر میتواند بسته به ترجیحات، اولویتها و اهداف خود اقدام به شخصیسازی تنظیمات اندیکاتورها کند و برای مثال بهجای میانگینهای ۲۶ و ۱۲ روزه، دورههای متفاوتی را در محاسبات خود بگنجاند.